書籍や動画などで、「初心者でも投資で年利3パーセントなら達成できる」と聞いたことありますよね?

しかし、投資経験がない人にとって、年利3パーセントがどのくらいの難易度なのかわからないはず。そこで、

などを解説&ご紹介!

本記事を参考に、年利3パーセントの投資に対するイメージを膨らませてみてくださいね!

株式投資で失敗する理由のほとんが、知識不足によるものなんです。実際に、正しい知識がないまま株式投資を始めて、大きく損をしてしまったという人もいらっしゃいます。そうならないためにも、ファイナンシャルアカデミーの株式投資スクールを活用して、正しい知識をつけてみてください。

そもそも年利3パーセントはどういう意味?

年利3パーセントとは、株式や債券などで1年間運用した利益が、元本の3パーセントに相当することを意味します。

たとえば、100万円を年利3パーセントで1年間運用した場合、元本の100万円に3パーセントの利益が加わり103万円になります。

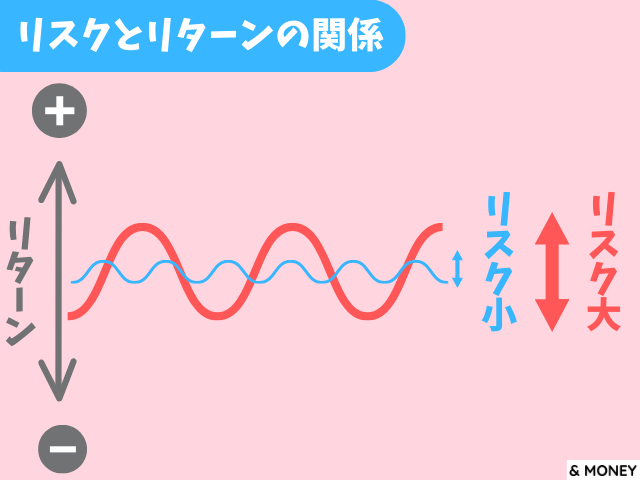

注意しなければならないのが、リスクとリターンの関係性です。以下をご覧ください。

リスクとリターンは、表裏一体の関係にあります。つまり、リターンを求めるのであれば、必ずそのリターンと同程度のリスクを負わなければならないということ。

先ほどの例で言えば、100万円を年利3パーセントで運用するということは、3万円の利益が期待できる一方で、3万円の損失を受ける可能性があるという点は理解しておきましょう。

年利3パーセントはどのくらいの難易度?

投資初心者であっても、年利3パーセントを目指すのは、決して難しくありません。大きなミスさえしなければ、誰でも十分に狙えるリターンですよ。

投資信託を長期で積立すれば十分可能

今話題のNISAに興味がある人も多いですよね?

2024年からNISAに成長枠投資が設けられ、株式も購入できるようになりましたが、ほとんどの人は投資信託を購入すると思います。

では実際に、投資信託だけで年利3パーセントが目指せるか見てみましょう。以下、NISAでよく買われている投資信託のリターンです。

←スマホはスクロールできます→

| 投資信託 | 1年リターン(%) |

|---|---|

| eMAXISSlim米国株式(S&P500) | 45.51 |

| ニッセイ日経225インデックスファンド | 43.90 |

| eMAXISSlim全世界株式(オール・カントリー) | 39.37 |

| iFree新興国株式インデックス | 27.66 |

引用:楽天証券 2024年4月8日時点のリターン

こうして見ると、どの投資信託も非常に高いリターンを出していることがわかります。

しかし、注意しなければならないのは、このリターンはある期間(1年間)のみのリターンという点です。今年は年利3パーセントを大きく超えましたが、来年は大きく損失を出す可能性もあります。

そこで大切なのが、10年くらいの長期で積立を行うことです。長期で積立を行うと、短期投資に比べてリターンは小さくなりますが、リスクも抑えられます。

また、積立を行うことで、ドルコスト平均法により、購入価格が平均化されてリスク分散になります。

投資初心者が投資信託で年利3パーセントを狙う際は、長期で積立を行ってリスク分散をするようにしましょう。

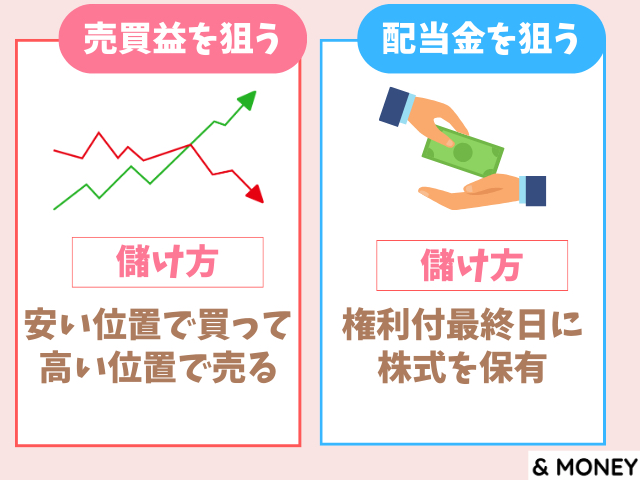

配当金を狙うなら高配当株

株式投資で利益を得るには、売買益を狙うのと配当金を狙う2通りがあります。

中でも配当金は、一定株数を保有しているだけでもらえるので、投資初心者にもおすすめ。しかし、2024年時点の東証プライム市場の平均配当利回りは2%前後です。

とはいえ、あくまで平均配当利回りであって、4%を超える高配当株を保有するという方法もあります。

配当金で年利3パーセントを狙うには、株式の銘柄を選別できるスキルが必要ですが、十分狙えると思っていいですね。

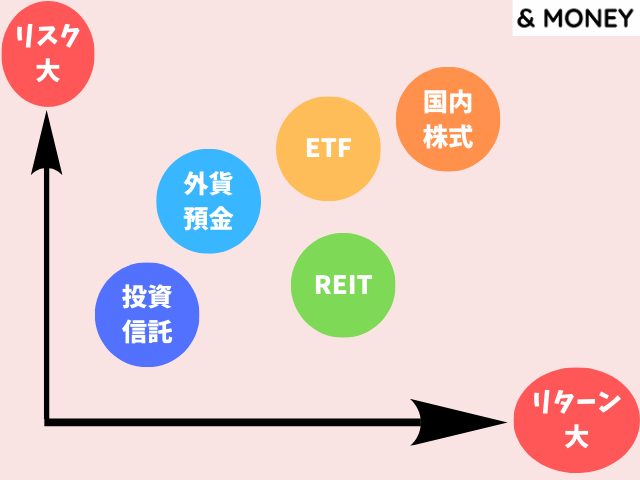

年利3パーセントで運用可能な投資商品を紹介!

投資初心者が年利3パーセントを狙うには、以下の5つの投資がおすすめ。

各投資で、年利3パーセントを目指すための具体的な運用方法も紹介していきますよ!

1.国内株式への投資で年利3パーセントを狙う

株式投資で年利3パーセントを目指すなら、

- 高配当株に投資する

- 成長株に投資する

- 割安株に投資する

の3つがポイント。どれか1つに絞って投資するのもいいですし、全て投資するのもOKです。

中でもおすすめなのが、先ほども紹介した高配当株に投資することです。

高配当株への投資のいいところは、銘柄選定がしっかりできれば、あとは放ったらかしでもOKという点です。株を持ち続けている限り、半永久的に配当金がもらえますよ。

なお、成長株や割安株は、どちらも銘柄分析するスキルが必要。

特に成長株は、上場間もない企業の株であるため、大手企業に比べて業績が安定していません。伸び代はありますが、思うように株価が上がらない可能性も高いわけです。

成長株や割安株を見つけるためには、投資スクールなどで銘柄分析を学ぶか、独学で四季報などを使って勉強してからの方が無難です。

2.投資信託ならインデックス型がおすすめ

投資信託は大きく2種類に分けられ、年利3パーセント程度であれば、インデックス型がおすすめ。

そもそも、私たち投資家は、最初に投資信託を選んでしまえば、後は放ったらかしでOK。難しい銘柄分析などの作業は、運用方針に基づいてファンドマネージャーが行います。

中でもインデックス型の投資信託は、アクティブ型に比べてリターンは少ないですが、リスクも抑えられます。

年利3パーセント程度であれば、アクティブ型のように市場平均を上回る運用は必要ありません。

投資信託で年利3パーセントを狙う際は、インデックス型を長期で積立をすれば十分に達成できますよ。

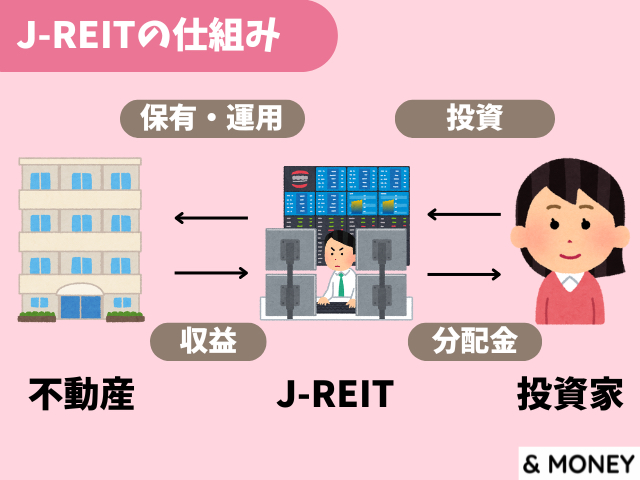

3.分配金が高いREIT(リート)

不動産投資信託(REIT)は、不動産投資と投資信託を組み合わせた商品です。中でも日本の不動産で運用する不動産投資信託を、J-REITと言います。

REITを運用するファンドが不動産を取得し、その収益を投資家に還元することで利益を生み出します。私たち投資家は、賃貸料収入や売買益の一部を分配金として得ることができ、またREITを売買することで利益を得られます。

さらに、REITは配当可能な利益の90%以上を分配することにより、法人税が免除されます。そのため、株式に比べて相対的に高い利回りが期待できるんです。

なお、JAPAN-REIT.COMによると、2024年4月時点のJ-REITの平均分配金利回りは4.42%となっています。

4.ETF(上場投資信託)もインデックス型がおすすめ

ETFは、投資信託の一種であり、取引所で株式と同様に売買できます。国内外の株式や債券、REIT、金、原油など、幅広い資産に投資できますよ。

なお、先ほど紹介した投資信託と違い、ETFの場合は短期的に取引することが多いです。

その証拠に、レバレッジ型と言って、日経平均が1動けば2動くように設計されたETFも存在します。値動きの激しいETFも多いため、短期売買が好きなトレーダーに好まれる傾向にあります。

それでも投資信託と同様に、市場平均を狙うインデックス型のETFも存在します。年利3パーセント程度であれば、インデックス型のETFで十分でしょう。

5.リスクは高いが外貨預金・FXでも可能

少ない自己資金でも年利3パーセントが狙える投資として、外貨預金やFXが挙げられます。

日本円よりも金利が高い外貨で預金をすれば、何もしなくても年利3パーセントを達成できます。

また、外貨預金と似た投資であるFXでも、年利3パーセントを狙うことも可能。FXはパソコンに張り付いているイメージがありますが、スワップポイントと言って、外貨預金のように放ったらかしでも利益を得られる仕組みもあります。

ただし、外貨預金もFXも為替相場の変動を受けて、預入時よりも引出時のお金が減る「元本割れ」が起こる危険性があります。

為替の動きは、株式よりも激しいため、リスクが高い運用であることを理解しておきましょう。

投資初心者が年利3パーセントを狙う時のポイント

最後に、投資初心者が年利3パーセントを目指すために大切なことをお伝えします

複利効果を活用する

複利効果とは、利息が利息を生み出すことで、時間の経過とともに資産が雪だるま式に増えていく仕組みです。

例えば、年利3パーセントで10万円を投資した場合、1年後に得られる利息は3,000円です。しかし、この利息を再投資すると、翌年には元本が103,000円となり、その3パーセントの利息は3,090円となります。

このように、利息を再投資することで、年々得られる利息が少しずつ増えていくのです。複利効果を活用することで、少額の投資でも長期的に大きな資産を築き上げられますよ。

NISAやiDeCoで運用するのがおすすめ

NISAとiDeCoは、日本の個人向け資産運用制度であり、将来の資産形成や老後の年金を考える上でぜひ活用したい制度です。

一方で、NISAとよく混同されるiDeCoですが、目的は将来の年金作りです。

投資信託などで運用するのはNISAと同じですが、最低運用金額は毎月5,000円で、積み立てたお金は60歳になるまで引き出せません。

手軽に始めるなら、まずはNISAからがおすすめです!

分散投資を意識する

一つの資産に集中して投資すると、その資産の価格変動に大きく影響を受けます。例えば、株価が暴落した場合、集中投資していた人は大きな損失を被ってしまう可能性があります。

分散のやり方は、

- 資産の種類(株式、債券、不動産など)

- 地域(日本、アメリカ、ヨーロッパなど)

- 業種(IT、製造業、サービス業など)

など、様々な項目で分散させるようにすれば、リスクを抑えた運用が可能です。

なお、分散投資を行う際に、日本の公的年金を運用する年金積立金管理運用独立行政法人(GPIF)のポートフォリオが参考になります。

◆GPIFのポートフォリオ

- 国内債券:25%

- 外国再建:25%

- 国内株式:25%

- 外国株式:25%

私たちの大切な年金を運用している機関ですので、参考にしてみるのもいいですね。

株式投資でよくある失敗とは?

株式投資で最もリスクがあるのは、知識がない状態で投資をスタートしてしまうことなんです。

とはいえ、今の時代は、ネットで検索すれば株式投資に関する情報は載っていますし、本屋に行けばたくさんの書籍が並べられています。

株式投資を始める前に、一度は調べたり勉強したりした人もいますよね?

しかし、自分にとって本当に必要な情報を把握している人は少ないです。

そのため、

- SNSの情報を鵜呑みにしてしまう

- 売るタイミングがわからず利益を逃してしまった

- 分散投資をしてるつもりができていなかった

- 損切りが上手にできない

など、多くの株式投資初心者が間違った情報や、自分にとって必要な情報がわからず、損失を出してしまっています。

株式投資が学べる無料セミナーを活用しよう

そこでおすすめしたいのが、株式投資の正しい知識が学べる無料セミナーの活用です。

事前に勉強してなくてもわかりやすく教えてくれるため、ネットで調べたり株式投資に関連する本を読んでなくても受講できますよ。

また、無料セミナーの多くが、すでに株式投資をスタートしている人も満足できる内容となっているため、中級者以上の人でも学べることがあるんです。

無料セミナーで学べることは?

無料セミナーでは、株式投資を始める上で必要な情報を効率よく学べます。

YouTubeなどの動画や書籍などで1ヶ月くらいかけて学ぶ内容が、90分〜120分に凝縮されています。

実際に、株式投資の無料セミナーを受講したことで、

- 未経験から半年で資産が190万円増えた

- 受講後2年で年間200万円の利益を得られた

など、受講後に大きく成果を出せた人もいらっしゃいますよ。

受講料は無料ですので、受けない理由はないですし、リスクもありません。

株式投資を始めたい、またはすでに始めていても、一度は受講するのがおすすめです!

実践的な株式投資を学ぶなら「ファイナンシャルアカデミー」

- 株式投資でNISAを活用したい

- 株式投資に興味はあるけれど、最初の一歩が踏み出せない

- これから大きく値上がりする銘柄を見つけたい

- 株式投資をやってるけど、思うように利益が出ない

ならば、ファイナンシャルアカデミーの株式投資スクールの体験セミナーがおすすめです!

◆ファイナンシャルアカデミーのおすすめポイント

- お宝銘柄を見つける方法が学べる

- 売買タイミングを判断する極意を知れる

- 安定的に利益を出すリスク管理法を学べる

- 短期間で資産を増やすノウハウを知れる

ファイナンシャルアカデミーは、2002年創立、累計75万人以上が受講する日本最大級の投資スクールです。

YouTubeの動画などでは得られない、体系化された正しいお金の知識を、短時間で効率的に学べますよ。

無料セミナーと言われると、どうしても怪しさを感じてしまいますよね?

しかし、ファイナンシャルアカデミーでは、無理な勧誘は一切なし。当サイト編集部でも無料セミナーを受講しましたが、しつこく勧誘されることは全くなかったです。

無理な勧誘がないことは、公式サイトにもしっかりと記載されています。

セミナーの最後に、当校のスクール紹介を行っています。希望者には後日連絡をする場合がありますが、無理な勧誘は一切ありません。また金融商品や投資案件等の勧誘、斡旋も一切ありませんので、安心して受講ください。

ファイナンシャルアカデミーの無料体験セミナーは、教室受講だけではなく、Zoomも可能ですので、自宅からでも気軽に受講できますよ。

株式投資は8割の人が損をしている

残念ながら、株式投資は「8割の個人投資家が損をしている」とも言われています。

失敗してしまう原因は様々ですが、そのほとんどが正しい知識を身につけていれば防げることが多いんです。

実際に、株式投資を始めたものの、損失を受けてしまい、痛い思いをしてしまった人もいます。

80万分の株を腐らせてしまいました。折角、マイホームの為にとコツコツ貯めていたのに…。株を買う金もなく、再び立ち上がる気力はありません。どうすればいいでしょうか。

引用:Yahoo!知恵袋

株のデイトレードがやめられません。今損が550万くらいです。デイだけの損失ではないけど。取り返そうとして損してばかり。なんでこうもうまく行かないんだろう。今辞めればこれ以上損は膨らまないのに。

引用:Yahoo!知恵袋

もちろん、知識を身につけるだけでは、株式投資で利益を得られるわけではありません。

それでも、株式投資における最低限の知識を身につけておけば、損失を出す確率を抑えられるはずです。

株式投資の無料セミナーを受講するリスクはありませんので、選択肢を増やす意味でも絶対に1回は話を聞いてみたほうが得ですよ。

ファイナンシャルアカデミーで失敗しない秘訣を学ぼう

◆ファイナンシャルアカデミーで学べること

- 株式投資でNISAを活用する方法

- 短期間で資産を増やすノウハウ

- 数ヶ月で株価が2倍や3倍になるお宝銘柄の探し方

- 売買タイミングを判断する極意

- 安定的に利益を出すリスク管理法

株式投資をスタートし、「損ばかりしている」「こんなはずじゃなかった…!」とならないように、ファイナンシャルアカデミーの無料体験セミナーを活用することから始めてみましょう。

まとめ

本記事では、年利3パーセントの難易度や、具体的な運用方法について解説してきました。記事の内容をまとめると、以下のようになります。

- 投資信託を長期で積立すれば年利3パーセントは十分に狙える

- 株式の配当金を狙うなら高配当株

- REITは分配金利回りが高いため年利3パーセント以上を目指せる

ぜひ本記事を活用し、年利3パーセント以上のリターンを目指してみてくださいね。

株式投資で失敗する理由のほとんが、知識不足によるものなんです。実際に、正しい知識がないまま株式投資を始めて、大きく損をしてしまったという人もいらっしゃいます。そうならないためにも、ファイナンシャルアカデミーの株式投資スクールを活用して、正しい知識をつけてみてください。